财务状况表(F103表、F203表)大部分指标均从相应会计科目取数,个别指标容易取错数或者需要加工计算得出。

(一)营业收入(重点指标)

指企业从事销售商品、提供劳务和让渡资产使用权等生产经营活动形式的经济利益流入。包括“主营业务收入”和“其他业务收入”。根据会计“利润表”中“营业收入”项目的本年累计数填报。

本年数与上年数的口径必须一致。

(二)净服务收入(难点指标)

逻辑关系:净服务收入≤营业收入

指企业各类经营活动所确认的营业收入中,单纯反映提供服务所获得的收入。不应包含经营或外包农、林、牧、渔业,采矿业,制造业,电力、热力、燃气及水生产和供应业,建筑业,批发和零售业,住宿和餐饮业,金融业,房地产开发经营等活动所确认的收入;也不应包含代收代付、代开票、代管代运货物价值、土地出让等带来的营业收入。根据会计“营业收入”明细账二级科目本年累计数分析填报。

填报原则:鉴于净服务收入的计算的复杂性和企业的配合程度,为便于基企业理解、记忆,净服务收入可以简单概括为不包括“五代八业”,“五代”即“代收代支代开票的收入、代管代运的货值”,“八业”即“农林牧渔、生产制造、建筑安装、批发零售、住宿餐饮、金融服务、房地产开发、土地出让”。

(三)本年折旧(易错指标)

指企业在报告期内提取的固定资产折旧合计数。可根据会计“累计折旧”科目的本期贷方累计发生额填报;或者,可根据会计“财务状况变动表”中“固定资产折旧”项的数值填报。若企业执行 2001 年《企业会计制度》,可以根据会计核算中《资产减值准备、投资及固定资产情况表》内“当年计提的固定资产折旧总额”项本年增加数填报。

一般不为负数。

(四)营业利润(重点和易错指标)

执行企业会计准则或《小企业会计准则》的企业,根据会计“利润表”中“营业利润”项目的本年累计数填报;执行其他企业会计制度的企业,根据会计“损益表”中“营业利润”项目、“投资收益”项目的本年累计数之和填报。

(五)营业外收入(易错指标)

指企业发生的除营业利润以外的收益,主要包括与企业日常活动无关的政府补助、盘盈利得、捐赠利得等。执行企业会计准则或《小企业会计准则》的企业,根据会计“利润表”中“营业外收入”项目的本年累计数填报;执行其他企业会计制度的企业,根据会计“损益表”中“营业外收入”项目、“补贴收入 ”项目的本年累计数之和填报。

(六)应付职工薪酬(难点指标)

应付职工薪酬(本期贷方累计发生额)=职工工资+奖金+津贴和补贴+职工福利费+医疗保险费+ 养老保险费 +失业保险费+ 工伤保险费和生育保险费等社会保险费 +住房公积金+工会经费和职工教育经费+带薪缺勤+利润分享计划 +非货币性福利+辞退福利 +其他

注意:

1.不可以取《资产负债表》“应付职工薪酬”期末余额上报;

2.社会保险和住房公积金包括单位和个人负担的部分;

3.“劳务派遣人员薪酬” 均由实际用工法人单位填报,而劳务派遣单位不填报。劳务外包人员薪酬由劳务承包法人单位(外包人员派出方)填报,劳务发包法人单位(外包人员使用方)不填报;

4.“从业人员工资总额”与“应付职工薪酬”的区别

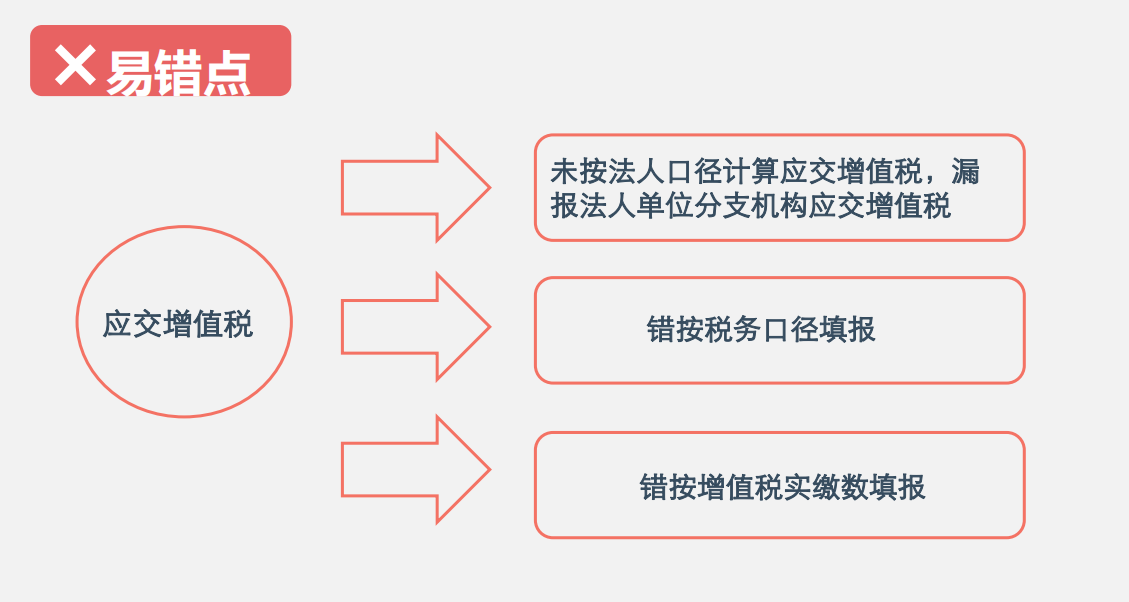

(七)应交增值税(难点指标)

1.统计口径与会计口径的区别:

含义不同:统计口径—统计“本年应交增值税”是当期发生的应交数,不含期初未抵扣数。

会计口径—财务“本年应交增值税”中含了期初未抵扣数,是跨年度连续累加数。

处理方式不同:统计口径—统计上要求按实际数据计算上报,负数不能以0代替

会计口径—应交增值税小于0,在财务上一般按0处理

2.易错点

3.取数方法

计算方法一:会计科目应交增值税(本期累计发生额)=销项税额-(进项税额-进项税额转出)-出口抵减内销产品应纳税额-减免税款+出口退税+简易计税

计算方法二:根据本期《增值税纳税申报表(一般纳税人适用)》 (以“国家税务总局公告 2021年第 20 号”版式为例)

应交增值税 =应交增值税(本期累计发生额)=销项税额-(进项税额-进项税额转出-免、抵、退应退税额)+简易计税办法计算的应纳税额+按简易计税办法计算的纳税检查应补缴税额-应纳税额减征额-加计抵减额。